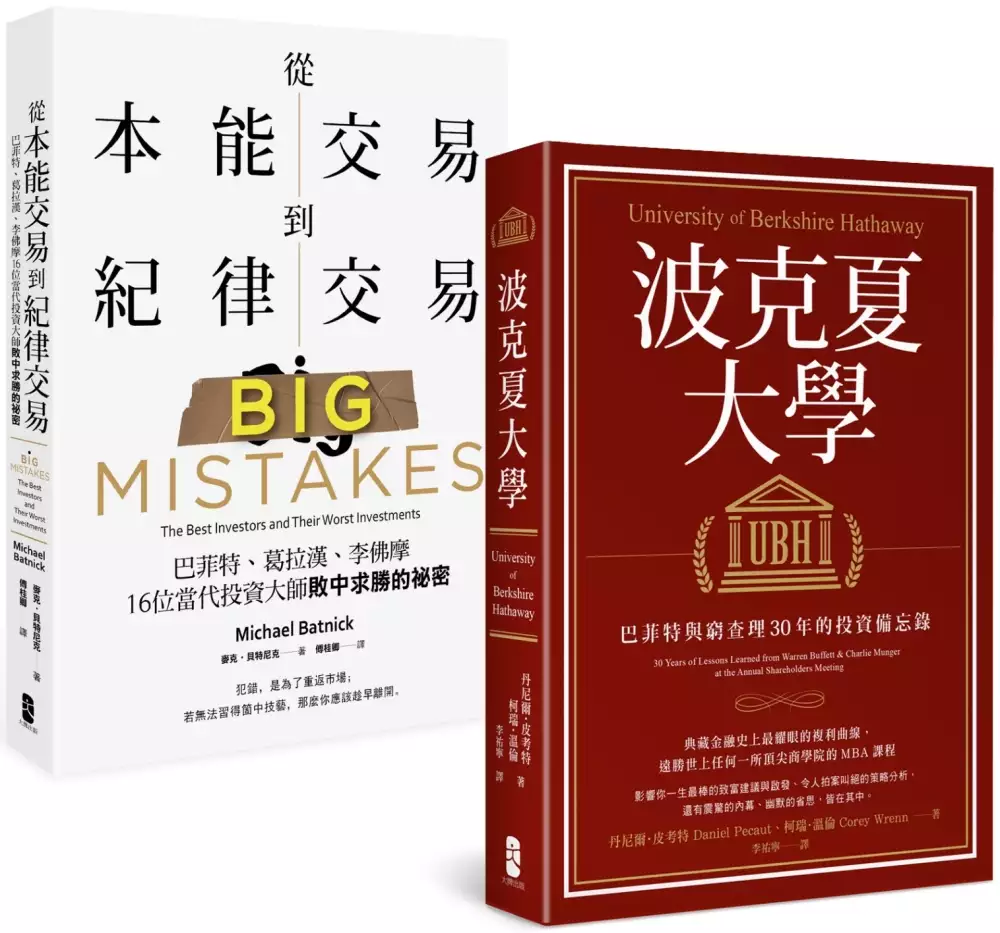

可口可樂股票分割的問題,我們搜遍了碩博士論文和台灣出版的書籍,推薦DanielPecaut寫的 巴菲特與16位當代投資大師的贏家心法【典藏套書】(波克夏大學+從本能交易到紀律交易) 和(美)普雷姆·傑恩的 價值投資之外的巴菲特:為什麼巴菲特在投資時注重公司成長與管理都 可以從中找到所需的評價。

另外網站無題也說明:這支股票在1998年中,以經股票分割調整後、43美元的價格交易。18年後的今天,它的 ... 波克夏海瑟威擁有的4億股可口可樂股票,18年前價值170億美元,今天的價值仍是 ...

這兩本書分別來自大牌出版 和中國青年所出版 。

最後網站【蘋果拆股】美股拆細你要知道的重點 - 理財- 經濟日報則補充:蘋果於拆股後周一(8月31日)首個交易日收報129.04美元,升3.4%。今次以蘋果1拆4為例,和大家介紹美股「股份拆細」的股票知識及值得關注的重點。 【 ...

巴菲特與16位當代投資大師的贏家心法【典藏套書】(波克夏大學+從本能交易到紀律交易)

為了解決可口可樂股票分割 的問題,作者DanielPecaut 這樣論述:

先求存,再求勝! 從巴菲特到約翰柏格,從本能交易到紀律交易 典藏當代最負盛名的導師陣容 涉足金融市場必讀的贏家心法──完整釐清 ★首部曲/波克夏大學:巴菲特與窮查理30年的投資備忘錄 風靡全球百萬股東、唯一追蹤波克夏股東會長達三十年的重磅巨作,完整重現當代最不可思議的投資盛會!影響你一生最棒的致富建議與啟發、令人拍案叫絕的策略分析,還有震驚的內幕、幽默的省思,皆在其中。 我們何其有幸,能與巴菲特與查理‧蒙格生活在同一個世代,得以見證當代最偉大投資者,展現人類極限值的「財富製造」能力! ◤典藏金融史上最耀眼的複利曲線: 如果你在1964年買進1股波克夏的股票,到了

2017年底,這張股票會膨脹24,047倍,也就是持續五十三個年頭、20.9%的年化報酬率。這個驚人的績效不但前無古人,很可能也將後無來者! ◤遠勝世上任何一所頂尖商學院的MBA課程: 本書詳盡記錄了過去三十年間,巴菲特與蒙格在波克夏股東會上的思維脈絡,內容涵蓋投資心法、市場分析、產業觀察、公司治理與人生習題等範疇,透過淺白而清晰的紀實方式娓娓道來,無論你是巴菲特迷、職業股東、專業經理人或價值投資的信徒,都能將能從中咀嚼出最精彩絕倫的洞見。 ◤波克夏大學,教會我們這個世代投資人最重要的事: ●快速取得現金 ●運用現金產生投資報酬 ●做出正確的資本配置 ●建立強大的企業文

化和營運衡量基準 ●打造護城河,強化循環優勢 ★★二部曲/從本能交易到紀律交易:巴菲特、葛拉漢、李佛摩,16位當代投資大師敗中求勝的祕密 犯錯,是為了重返市場;若無法習得箇中技藝,那麼你應該趁早離開! 金融市場上的錢,總是從躁動者的口袋流向紀律者的口袋,情緒是人類的本能,而人性的弱點會導致我們一再犯錯;本書從錯誤的角度深入剖析投資之道,聚焦最成功交易者的失敗經驗,對所有進行主觀交易的人來說,這是一本價值千萬的書! ◤市場王者的犯錯經驗何其寶貴,本書是任何一位渴望取得投資聖杯者的必讀寶典──汲取令人大開眼界的養分且無須負擔龐大的試錯成本! 市場贏家和輸家的差別,在於

贏家往往能從錯誤中學習和成長,而錯誤卻會讓一般人退回盲目投資的原點。 本書將帶領你深入探討包括:股神巴菲特、對沖基金巨頭比爾‧艾克曼、Uber與Instagram的早期投資者克里斯‧薩卡、指數基金之父約翰‧柏格、經濟學巨擘凱因斯……,以及更多名列市場天才的投者大師,如李佛摩、鮑爾森、朱肯米勒,他們為什麼也會做出錯誤的決策,清晰地呈現其中的經典謬誤與教訓,而這些以巨額損失換取的失敗經驗,又如何塑造出更縝密的交易策略: ●啟發式思考與經驗法則的謬誤 ●學會賠錢是十倍獲利的起手式 ●防守的策略絕對不可能是強攻 ●自尊心執念是壓垮贏家的稻草 ●非受迫性失誤是躲不過的陷阱 ●集中投資策略與飆

股的生死關 ●最大限度減少將來後悔的祕訣 ●失敗的對帳單是你最好的導師…………etc. ◤從一個人,到一種策略,我們都需要瞭解其背後的弱點,以及完整的進化過程──那些殺不死我的,必將使我更強大! 研究和仿效成功投資者的思維模式,是通往更高收益之路。本書將會幫助我們蛻變成一個更加聰明的市場參與者,洞悉99%輸家無法明白的真理: 1.為什麼必須優先考量資金與風險控管,其次,要懂得取捨的真義。 2.如何運用自己的優勢,同時記得你沒有自己所想的那般聰明。 3.關鍵在於你能否以平常心看待虧損,因為你只需要贏一次就夠了。 4.建立一個「完美投資組合」這件事是徒然無功的 5

.失敗,將可能會是你邁向成就的最大一步。

價值投資之外的巴菲特:為什麼巴菲特在投資時注重公司成長與管理

為了解決可口可樂股票分割 的問題,作者(美)普雷姆·傑恩 這樣論述:

☆ 被業界稱為DI一本來自學術界、詳細剖析巴菲特投資方法的權WEI著作,所有“巴菲特迷”一直尋找的、當代最偉大投資者的思想結晶; ☆ 著名經濟學教授,暢銷書《漫步華爾街》作者伯頓•瑪律基爾誠意推薦; ☆ 基於伯克希爾-哈撒韋公司過去50年間所有年報以及巴菲特《致股東信》等數千頁親筆撰寫資料創作而成,透露了巴菲特60年成功投資的真正關鍵——“價值+成長性”的投資策略; ☆ 與大眾的普遍看法相反,本書讓你瞭解,沃倫•巴菲特並不是一個純粹的價值投資者,而是一個將價值與成長性投資策略結合在一起的獨特思想家; ☆ 本書將本傑明•格雷厄姆和大衛•多德這兩位偉大先行者以及菲力浦•費雪和彼得•林奇的研

究成果與觀點都囊括進來,更加全面客觀。 沒有哪一位投資者不想知道巴菲特是如何實現驚人的財富積累和業績增長的。 巴菲特的投資理念不難理解,但假如你不熟悉他的投資過程,就很難複製他的成功。 這本引人入勝的投資指南,是基於伯克希爾-哈撒韋公司過去50年間所有年報、巴菲特《致股東信》以及所有巴菲特親自撰寫的材料等足足數千頁檔著就的,汲取了巴菲特的投資智慧。本書向讀者透露了巴菲特60年成功投資的真正關鍵,巧妙地概述了巴菲特在其漫長而成功的職業生涯中所遵循的成熟原則,為投資者們提供了一份獨特的投資實務與指南。 你會很快瞭解到,與大眾的普遍看法相反,沃倫•巴菲特並不是一個純粹的價值投資者,而是一個將

價值與成長性投資策略結合在一起的獨特思想家。你還將發現,巴菲特在評價其感興趣的公司時,強調高品質管理的重要性過於其他指標的原因。 作為研究巴菲特投資理論的最新著作,本書首先介紹了1965—2009年,伯克希爾-哈撒韋公司歷史上重大事件的經驗和教訓;接下來,全面分析了巴菲特的價值投資和成長性投資理念;討論了巴菲特在保險業、零售業、公用事業以及製造業的投資項目;探討了多元化投資、風險水準和有效市場的理念;並從會計學和心理學的角度以及公司管理品質方面,説明投資者提升認識,簡單投資!本書適用於任何一位認真對待股市投資的人。 本書的主題包括: 如何以巴菲特的方法建立一個分散的、獲利的投資組合; 為什

麼你需要擁有適當的心理素質,才能成為成功的投資者; 巴菲特對市場效率的見解,及如何將這些想法應用在你的投資決策上; 關於巴菲特對獲利率及會計等議題的看法,讓你在投資圈裡擁有獨到的見解; 為什麼巴菲特對分散風險的投資組合、企業管理及許多方面,會有獨具見解的想法。 普雷姆•傑恩 思科高級副總裁,註冊會計師。他1984年於賓夕法尼亞大學沃頓商學院開始教育生涯,1991年轉任至新奧爾良市杜蘭大學弗裡曼商學院,2002年至今在美國喬治城大學麥克多諾商學院擔任會計與金融學教授。傑恩曾在墨西哥蒙特瑞技術學院和上海的中歐國際工商學院有過從教經歷,也曾在法國歐洲工商管理學院做過訪問學者。他

教授企業財務、投資、國際金融以及財務報表分析等研究生課程,也曾在美國華盛頓特區的商品期貨交易委員會擔任金融經濟學顧問。他擁有羅徹斯特大學應用經濟學碩士、佛羅里達大學博士學位。 在35年的學術生涯中,傑恩遊歷世界各地,在許多會議與大學發表研究心得,也在一些很負盛名的財務會計期刊發表了大量文章,包括《金融期刊》《金融經濟學期刊》,以及《會計研究期刊》。他的著作涵蓋許多分析股市及股票期貨資料的學術性文章,常被《華爾街日報》及其他新聞媒體引用與參考。傑恩研究的主題包括股票分割、公司分拆、共同基金廣告、華爾街超級巨星的績效,以及市場效率等。傑恩在杜蘭大學為MBA學生開設一門課程,專門研究由葛拉罕、杜德

、費雪等人很先宣導的價值投資法與成長投資法等傳統投資策略。修習這門課的學生也研究巴菲特的文章以及當代金融研究,並且管理杜蘭大學校產基金中的200萬美元投資組合。傑恩經常帶著學生及學校教職員參加伯克希爾的股東年會。 沃倫•巴菲特 伯克希爾-哈撒韋公司CEO,全球很知名的投資大師,被譽為“股神”,《福布斯》雜誌曾於2008年將巴菲特評選為“全球很富有的人”,他的個人資產高達 620 億美元!他也是世界上很知名的慈善家,將自己的絕大部分財富都捐獻給慈善事業,被美國人稱為“除了父親之外很值得尊敬的男人”。 他經營的上市公司——伯克希爾-哈撒韋公司,其資產、收入、淨價值和市場價值在數十年間保持著年

均約20% 的增長率,2017年12月其市值已超過4800億美元。 前言 巴菲特的投資模式 抓住問題的關鍵 簡單制勝 你將從本書中學到什麼 第一部分 投資就像尋寶遊戲 第一章 聰明投資者的樂趣 擊敗股市的概率:如何將1%的機會變成100%的收益 如果你投資了巴菲特的公司,你的回報將會有多高 第二章 巴菲特投資哲學的演進:1965—2009年伯克希爾-哈撒韋公司的投資啟示 1965 :情況變糟後別再繼續投錢 1967 :投資你熟悉和瞭解的行業 1973 :現金流為王 1977 :關注保持成功增長的公司 1980 :股價下跌後開始買入 1984 :仔細區分披露的財務資料與

真實財務狀況 1985 :謹慎對待高資本支出的夕陽行業 1986 :關注公司的奢侈品支出,瞭解真實的公司文化 1988 :絕佳的股票要大量買入,長期持有 1989 :看上去愚蠢的行動 VS.愚蠢的行動 1990 :悲觀主義是你的朋友 1991 :避開自己不瞭解的行業,控制風險 1992 :警惕股票分拆政策 1993 :找到優秀的CEO 1994 :普通行業的巨大成功 1995 :關注管理團隊優良的公司並購行為 1996 :千萬不要賣得太早 1996 :瞭解公司的雇傭慣例,摒除偏見 1997 :保持耐心 1999 :對自己負責 2000 :在過度興奮時賣出股票 2001 :當災難來臨時不要只關注

損失 2002 :警惕可能帶來大規模破壞的金融衍生品 2008—2009 :抓住市場崩潰的投資時機 第二部分 巴菲特式投資=價值+成長性 第三章 價值投資價值投資和兩大基本原則 對價值投資有幫助的其他指導原則 價值投資真的有用嗎 價值投資策略的三大問題 第四章 成長性投資 可口可樂公司是成長性股票 怎樣確定成長性公司股票 業務記錄的重要性: 銷售收入和收益 非科技類高成長性股票的典型案例——麥當勞 第五章 內在價值 計算內在價值 何時買入股票:考慮安全邊際 第六章 巴菲特的投資原則=價值+成長性 伯克希爾-哈撒韋公司是一隻成長性股票 價值+成長性 伯克希爾-哈撒韋公司的投資案例 第

三部分 利用別人的錢 第七章 保險:別人的錢 保險公司:利用別人的錢 第八章 再保險:更多別人的錢 規模很重要:伯克希爾-哈撒韋公司對通用再保險公司的收購 誠信保險公司的失敗 第九章 延期納稅:來自政府的免息貸款 伯克希爾-哈撒韋公司持有的100億美元政府免息貸款的價值 10 000美元投資25年在有無稅收遞延待遇情況下的收益 第四部分 在零售業、製造業及公用事業領域內的成功 第十章 如果你不瞭解珠寶,那你就去瞭解珠寶商 與沃爾瑪的比較:成本優勢 黑爾斯柏格鑽石公司、本橋珠寶公司及其他珠寶公司 盈利能力: 伯克希爾-哈撒韋公司的珠寶企業與蒂芙尼公司的較量 第十一章 要像B女士這樣去

和別人競爭 知道何時不展開競爭:內布拉斯加傢俱城 威利傢俱店 事達傢俱店和約旦傢俱店 寇特傢俱的商業服務 第十二章 為什麼投資公用事業公司 中美能源公司收購案和其他收購案的相似性 非價格收購的4個標準 第十三章 製造業公司,誠信經營帶來的高利潤 史考特飛茲公司的成功 蕭氏工業集團、瑪律蒙控股公司以及麥克萊恩公司 第五部分 風險、多元化以及賣出股票的時機 第十四章 風險和波動性:如何從盈利的角度來思考 風險和收益:持有期限 波動性帶來機會 1987年市場急劇下跌帶來的機會 1973—1974年以及2008—2009年的緩慢下跌 瞭解更多關於下跌風險的事 第十五章 流動性帶來機遇:為什麼

要持有現金 流動性和機遇 伯克希爾-哈撒韋公司的可轉換投資 伯克希爾-哈撒韋公司的近期投資: 箭牌公司、高盛集團、通用電氣公司、瑞士再保險公司和陶氏化學公司 第十六章 多元化:你到底該持有幾個籃子 多元化 伯克希爾-哈撒韋公司的多元化程度如何 你該持有多少檔股票 菲力浦•費雪警告反對過度多元化 多元化和“多元惡化” 第十七章 …… 第六部分 市場效率 第十八章 股票的市場效率 我在股市中能賺到錢嗎 絕大多數學者贊成有效市場理論 市場無效的最新證據 第十九章 套利和對沖基金 兼併交易中的套利 巴菲特成功套利的案例 長期資本管理公司:一隻對沖基金和伯克希爾-哈撒韋公司的故事 你應該投資對

沖基金還是私募基金呢 分 盈利能力與會計 第二十章 M = Monopoly(壟斷)= Money(財富) 拓寬“護城河” 壟斷公司的收益 主導地位並不意味著高利潤 如何尋找壟斷公司 不要急於拋售壟斷公司的股票 第二十一章 高度競爭的行業中誰能取勝 保險是類似於零售行業的商品經營業 領頭羊的兩大特徵:低成本和客戶滿意度 公司如何將低成本保持下去 第二十二章 房地產、工廠和設備,好投資還是壞投資 資本密集度 資本密集度和管理品質 第二十三章 成功的關鍵:淨資產收益率和其他比率 淨資產收益率: 一家企業的基本業績 資產收益率 巴菲特與會計學 第二十四章 會計商譽的重要性 會計商譽和它的經

濟價值 商譽和收益 收購企業的商譽和收益 第八部分 投資心理學 第二十五章 你該知道多少心理學知識 大眾與你 檢查你的買賣模式 你可以改變自己嗎 心理學如何幫助你 如何理解投資者的心理偏見 投資決策中的重要問題 第二十六章 錯誤的力量 錯誤和黴運 從錯誤中學習 為之錯和不為之錯 第九部分 公司治理 第二十七章 股息在這個時代有意義嗎 伯克希爾-哈撒韋公司不支付股息 微軟公司和它的特殊股息 第二十八章 該不該投資那些回購股票的公司 回購股票是一個好消息 伯克希爾-哈撒韋所投資公司的股票回購情況 為什麼伯克希爾-哈撒韋公司不回購股票 第二十九章 員工、董事、 CEO :公司治理的三個

方面 伯克希爾-哈撒韋公司的職工補貼 給公司董事和高管的補貼 補貼計畫中的股票期權問題 如何識別優秀的CEO或其他高級經理 第三十章 大股東,他們是你的朋友 從由創始人掌管的公司中尋找投資機會 結語 B=棒球=巴菲特 不要虧損 在你能勝任的範圍內投資 找到對的人 譯後記 本書適用於任何一位有興趣學習巴菲特宣導的投資理念並願意將其付諸股票投資實踐的讀者。20多年前,我在沃頓商學院教書,偶然間看到了巴菲特的一篇文章,這促使我開始認真研究巴菲特的投資方式。我發現,巴菲特的投資理念與傳統的學院派觀點有很大差別,我對此很感興趣。學院派觀點堅持認為,想要獲得超過市場平均水準以上的收益

率是不可能的事,可是巴菲特的觀點剛好相反。他認為,只要仔細研究公司的基本面以及管理品質,投資者肯定可以獲得超過市場平均水準的收益。長久以來,巴菲特驕人的投資業績是這一觀點最有力的證據。對巴菲特取得的成功,絕大多數學者要麼是把它看作極其特殊的例外情況,要麼是給巴菲特貼上“天才”的標籤,認為他的成功無法複製,也無法按照常理解釋。而我想知道的是,我們如何運用系統性的方法瞭解並模仿巴菲特的投資理念。 絕大多數作者——其中包括很多學者,都把巴菲特定位為價值投資者。然而,我認為巴菲特並非僅僅是一位價值投資者——至少從人們對“價值投資”這個術語的含義普遍認同來看,情況並非如此。巴菲特經營的上市公司——伯克

希爾-哈撒韋公司(Berkshire Hathaway),其資產、收入、淨價值和市場價值在44年間保持著年均約20%的增長率。如此驚人的增長速度更像是一名卓越的成長性投資者才能獲得的戰績。與其他同樣積累了巨額財富的商人相比,巴菲特的成功是基於其經營的企業以及對多個不同行業的投資,而且他投資的行業甚至不是那些曾經紅極一時的熱門行業。這也是巴菲特與其他成功的投資者另一不同之處,事實上,這也是我為什麼要認真研究巴菲特的重要原因。沃倫•巴菲特是一個非常誠懇的人,他知道自己有著特殊的天賦,他沒有將這種天賦隱藏起來,而是選擇把自己最寶貴的經驗與做相關研究的學者分享。巴菲特本人根據自己的投資理念與投資原則創

作了很多文章和著作,我們可以根據這些資料仔細研究巴菲特的投資策略與方式。 巴菲特之所以能夠獲得非同凡響的成功,不僅僅是因為他能夠堅定地執行最重要的價值投資原則——將虧損風險盡可能地控制在較低水準;更關鍵的一點是,他同時遵循了成長性投資的基本原則——把資金主要投資於那些具有可持續增長潛力的公司。所以說,巴菲特是將價值投資與成長性投資的基本原則結合在一起使用的。 不過,他並沒有像眾多成長性投資者那樣投資于高科技企業。我們只需好好研究一下他掌管的伯克希爾-哈撒韋公司到底收購了哪些企業,就能更好地理解巴菲特獨特的成長性投資原則。巴菲特只會收購那些整體管理品質非常好的企業。在投資普通股時,巴菲特也堅

持了這一原則。我對巴菲特的投資理念進行了透徹的分析,貫穿全書始終,每一章都有一個特定的討論主題。無論市場處於牛市還是熊市,這些投資原則都具有較強的實用性。 巴菲特的投資模式 作為一名老師兼學者,我的目標不僅僅是要研究巴菲特的投資操作規律,更重要的是,要弄清楚他為什麼能獲得如此優異的投資業績。為什麼巴菲特的投資模式能夠如此成功?他的投資策略與當時金融市場上的種種實例究竟是怎樣結合在一起的? 這些疑問促使我於1997年在杜蘭大學(Tulane University)開設了一門新課程。這門新課程引入了一個嶄新的金融研究視角,要求學生們結合當代金融研究的最新成果分析巴菲特的相關著作與投資決策。與

此同時,學生們還分析了許多公司。 1999年,杜蘭大學從學校的捐贈基金中撥出200萬美元創建了一個投資組合,學生們在我的指導下負責該投資組合的具體管理與運作。2002年,我離開杜蘭大學,前往喬治城大學(Georgetown University)任教,而謝裡•泰斯(Sheri Tice)教授繼續講授這門越來越受歡迎的課程。 首先,我們必須認識到,巴菲特的觀點並不總是與現代金融理論相左。例如,所有商學院都會講授有關現金流貼現以及淨現值的概念。除了淨現值的理念,內在價值與安全邊際也是巴菲特投資模式的核心觀點。此外,多元化投資也是巴菲特看重的關鍵點。巴菲特對多元化投資的觀點雖然與傳統投資學教科書

講述的內容並不完全相同,卻比較相似。不過,本書主要研究的是巴菲特的投資理念,而不是大學教授們通常講授的那些內容。我的目標是向讀者提供一種在股票市場上更具操作性的投資策略。 抓住問題的關鍵 巴菲特之所以能獲得如此巨大的成功,原因之一就在於,他總是能抓住問題的關鍵所在。同樣,為了抓住重點,本書的各個章節將遵循問題—答案的模式進行編排。 這種編排方式能夠説明讀者集中精力關注最重要的問題,同時,這些問題也是多年來投資者、學生和同行們一直問我的問題。在伯克希爾-哈撒韋公司的年會上——在過去20多年間,我曾多次參加這個會議,沃倫•巴菲特和查理• 芒格①要花上好幾個小時來回答與會者提出的各種問題。 2

003年,巴菲特應我的邀請給喬治城大學的師生做演講時,也採用了同樣的問題—答案模式。 儘管本書的研究重點是巴菲特的投資模式,但與此同時,我也介紹了其他投資者和學者們的一些觀點,這有助於幫助讀者更好地構建適合自己的投資策略。例如,如果在討論投資問題時沒有把本傑明•格雷厄姆(Benjamin Graham)和大衛•多德(David Dodd)這兩位偉大先行者的研究成果囊括進來,那麼這種研究肯定是不全面的。同樣,在討論成長性投資策略時,我也會把菲力浦•費雪(Philip Fisher)和彼得•林奇(Peter Lynch)的觀點介紹給讀者。 對於巴菲特的投資理念,沒有人能比他自己闡述得更加清楚。

顯然,他對投資有著自己獨到的見解。 2008年3月,《福布斯》雜誌將巴菲特評選為“全球最富有的人”,個人資產高達620億美元。 1997年,我在寫給巴菲特的一封信中說,如果他能寫本書,那麼後人肯定會感激他的。巴菲特回信說:“事實上,這本書早就在我的大腦裡了,只不過其中的大部分內容已經在年報上講過了。”因此,即使巴菲特本人寫作的投資書籍還需要等待,我也決定先把自己的研究成果與大家分享。為了弄清楚巴菲特的思路,我仔細研究了伯克希爾-哈撒韋公司過去50年間的所有年報、1958—1969年間巴菲特與合夥人的通信,以及我能找到的巴菲特親自撰寫的所有書面材料。這些努力對我的研究很有幫助,我也盡自己最大所能

把巴菲特的投資思想體現在本書的每一個章節中了。 簡單制勝 巴菲特並不推崇複雜的數學模型。他親自撰寫的書面材料中曾這樣寫道:“成功的投資並不需要投資者必須掌握貝塔(beta)、有效市場、現代投資組合理論、期權定價或者新興市場這些複雜的理論。”有了這句話,我敢肯定,即使讀者對金融數學一竅不通,也能讀懂這本書並從中受益。與巴菲特的觀點相同,我的經驗也證明運用數學模型選擇個股並不是很有用。相反,有時這樣做反而有害,因為它會讓你對自己的投資能力過分自信。 2008—2009年的金融危機表明,過於依賴數學模型會讓投資者對風險—收益關係產生一種錯誤的安全感。 閱讀本書要求讀者必須瞭解會計和金融方面的

一些基本知識,不過股票市場絕大多數的投資者早就對盈利、股息和權益回報率這樣的名詞耳熟能詳了。我的目標是闡述這些術語的內在含義,讀者可以更有效地使用這些術語或概念進一步提升自己的投資模式。如果你連基本的投資學知識都不太瞭解,那麼在閱讀本書的某些章節時可能會遇到一些障礙。 不過即便如此,你也會發現書中更多的是在講如何挑選股票,而不是一味地玩弄數字。如果在選股時單純使用數學模型就能搞定,那麼共同基金經理們只需要雇用一大批研究火箭的科學家,就能賺到超高收益了。然而,事實恰好相反:只使用簡單投資原則的投資者通常要比嚴重依賴數學模型的投資者做得更好。 本書主要討論巴菲特的投資理念,因此,全文主要圍繞與

巴菲特的投資模式相關的話題展開,並分析普通大眾如何運用這些投資原則及其如何發揮作用。有些讀者或許對巴菲特精彩的人生經歷早有耳聞。我相信,一名成功的投資者並不需要和巴菲特一樣癡迷於橋牌或棒球。同樣,你也不必出生在內布拉斯加州的奧馬哈市,或者是與巴菲特喜歡吃同樣的食物。即使是他的朋友兼商業夥伴查理• 芒格,也不會對他提出的所有觀點全盤接受。巴菲特是民主黨人,而芒格是共和黨人。讀者當然也沒必要為了向巴菲特學習而加入某個政黨。本書只研究巴菲特的投資哲學,因此只會探討與投資有關的話題。

想知道可口可樂股票分割更多一定要看下面主題

可口可樂股票分割的網路口碑排行榜

-

#1.可口可乐公司有过股票分割吗,什么时候,具体情况 - 百度知道

可口可乐 公司有过股票分割吗,什么时候,具体情况. 我来答 ... 可口可乐: 纽约证券交易所上市,代码(NYSE:KO)。 ... 可口可乐市值8779 亿元人民币。 求采纳. 於 zhidao.baidu.com -

#2.道瓊指數是什麼?道瓊工業指數期貨、ETF、CFD該怎麼買?

當時重要的股票也都屬於工業類的股票, ... 市場先生提示:大公司透過股票分割納入道瓊成分股? ... 包含蘋果、可口可樂、NIKE、迪士尼等…公司, 於 rich01.com -

#3.無題

這支股票在1998年中,以經股票分割調整後、43美元的價格交易。18年後的今天,它的 ... 波克夏海瑟威擁有的4億股可口可樂股票,18年前價值170億美元,今天的價值仍是 ... 於 m.momoshop.com.tw -

#4.【蘋果拆股】美股拆細你要知道的重點 - 理財- 經濟日報

蘋果於拆股後周一(8月31日)首個交易日收報129.04美元,升3.4%。今次以蘋果1拆4為例,和大家介紹美股「股份拆細」的股票知識及值得關注的重點。 【 ... 於 wealth.hket.com -

#5.【美股解密】一隻上市逾百年的股票——可口可樂 - Market Digest

在這個世界上,其中一隻上市逾百年的股票是可口可樂(KO),究竟這隻巴菲特愛股在股市上有什麼經歷?現在我們來看看! 事實上,可口可樂在1919年已經 ... 於 marketdigest.io -

#6.股票差價合約、在線股票交易、股票行情 - ATFX

產品 產品名稱 貨幣 #AAPL 蘋果公司 美元 #ABT 美國雅培 美元 #ADBE 奧多比系統公司 美元 於 www.atfx.com -

#7.美股熱複委託新手運用4大指數跟上後疫情行情 - 中華日報

記者陳建興/台北報導蘋果與特斯拉相繼進行股票分割吸引全球投資目光, ... 蘋果、可口可樂、波音、麥當勞等,大部分為產業龍頭企業,道瓊指數自成立 ... 於 www.cdns.com.tw -

#8.昆西神话动人心、指数样本大调整 - 今日头条

昆西镇人因他们的选择赢得了丰厚的回报,当年听从门罗意见的农夫的后裔,持有七百五十万股可口可乐股票,经过分割调整后,每股成本大约只要二美分。 於 www.toutiao.com -

#9.投資可口可樂的優缺點- 林子揚的部落格

投資可口可樂的優缺點, 可口可樂(美股代碼:KO)成立於1892年並在1919年於 ... 股利、回購、股價會微幅上漲;這些都是長期持有可口可樂股票的好處。 於 www.granitefirm.com -

#10.首富真相:巴菲特投资思维 - Google 圖書結果

手续费),而伯克希尔的股票交易单量通常较大,故平均成本不超过2%。 ... 粗估约为90万美金(这笔金额不少,但远低于市场平均),股票分割会增加交易成本,降低股东盈余并鼓励 ... 於 books.google.com.tw -

#11.巴菲特的選股秘訣| 誠品線上

巴菲特無論是評估交易或買進股票時,他會以企業主的觀點出發,衡量該公司經營體系. ... 屋貸款公司109 可口可樂公司PART II 從企業前途的角度投資118 以最靠近企業的 ... 於 www.eslite.com -

#12.Coca Cola圖表(KO) - Investing.com 香港

可口可樂 (KO). 紐約證交所 ... 種類: 股票. 市場: 美國. 成交量: 8,987,721; 買入價/賣出價: 0.00 / 0.00; 全日波幅: 63.99 - 64.92 ... S: 股票分割. P: K線圖型態. 於 hk.investing.com -

#13.可樂分裂了多少次?

可口可樂 公司股票分割的歷史記錄日期活動累積股票05/01/1990 2 換1 股票分割1152 06/16/1986 3 換1 股票分割576 05/09/1977 2 換- 1 股票拆分192 05/13/1968 2 換1 ... 於 themoney.co -

#14.掌握5重點,小額資金也能每月領股利! | Smart智富月刊

分割股票 有利於降低投資門檻,吸引更多投資人,增加交易量和流動性。 例如巴菲特最喜歡喝的可口可樂(Coca-Cola,美股代號KO),在歷史上就多次分割股票, ... 於 today.line.me -

#15.先探投資週刊0211/2022 第2182期 - 讀冊

先探投資週刊0211/2022 第2182期. 創新書報股份有限公司. Google拆股掘金新模式股票分割在華爾街市場一直都是超級大利多,蘋果、特斯拉和Nvidia的股票 ... 於 www.taaze.tw -

#16.歡迎光臨showmemoney888在痞客邦的小天地

而到現在當年聽從馬克·門羅意見的農夫的後裔,持有七百五十萬股可口可樂股票,經過分割調整後,每股成本大約只要二美分。現在可口可樂的股票價值為56.42美元左右,90年 ... 於 showmemoney888.pixnet.net -

#17.若Walgreens真的私有化下市道瓊成份股地位該由誰來遞補?

自1999 年以來,亞馬遜就一直沒有進行過股票分割。 ... 蘋果是該公司的最大持股,而道指中的可口可樂(KO-US)、摩根大通(JPM-US)、美國運通(AXP-US)、 ... 於 fnc.ebc.net.tw -

#18.【嗶!就是要有錢】太神!馬斯克賣特斯拉最高點Tesla崩盤勇敢低 ...

電動車還不夠馬斯克買下推特下一步瞄準 可口可樂 狂賣特斯拉持股籌錢! ... 推特# 可口可樂 #tesla #馬斯克#梅伊馬斯克#分割股# 股票分割 #亞馬遜#巴菲特# ... 於 www.youtube.com -

#19.親愛的股東: 巴菲特,貝佐斯與20位高績效執行長的經營智慧

〔1995年的股東信曾提到:〕從1984年以來,我們以平均每股18.21美元買回4億8300萬股(經股票分割調整),獲得約170億美元的價值,並讓這段期間的平均每股盈餘成長率增加到18% ... 於 books.google.com.tw -

#20.沃倫·巴菲特- 維基語錄,自由的名人名言錄 - Wikiquote

可口可樂 在1890年時整個公司大約值2000美元今天它的市值為500億美元。 ... 巴菲特反對股票分割配股,他甚至半開玩笑地在朋友的生日賀卡上寫到)祝你活到伯克希爾分割 ... 於 zh.m.wikiquote.org -

#21.可口可乐股票分割 - Netlify

可口可乐 公司并购汇源果汁公司一案,不仅是我国食品及饮料业有史以来的最大交易,也是迄今为止最大的一宗外资并购,还是适用我国《反垄断法》的第一个外资并购案件, ... 於 btcgpflc.netlify.app -

#22.股市新法-問答-1110723 - 洄瀾李| 投資網誌 - 玩股網

... 年花了180美元(約6千台幣)買進3張、每張60元的亞培股票,之後股票分割 ... 曾講過,有位老太太,在二戰結束時,買入5000美元的可口可樂股票,因 ... 於 www.wantgoo.com -

#23.道瓊斯工業平均指數- 維基百科,自由嘅百科全書

由於補償股票分割同埋其它嘅調整嘅效果,佢而家只係加權平均數,唔代表成分股價值嘅平均數。 道指嚮2021年12月30號創出36,679.44點嘅新高。 於 zh-yue.wikipedia.org -

#24.特斯拉8月初股東會就股票分割進行投票- 財經 - 中時新聞網

美國電動車商特斯拉將在8月2日於德州奧斯汀舉行股東大會,就3月提出股票分割進行投票。其2020年8月從宣布到執行分割的兩周半內,股價大漲逾60%, ... 於 www.chinatimes.com -

#25.可口可樂股票配息、好市多目標價 - 美股台股投資觀測站

可口可樂 股票配息在PTT/mobile01評價與討論, 提供好市多目標價、好市多存股、好市多 ... 2022年2月1日Google的母公司Alphabet Inc 宣布了將實施20:1的股票分割(台灣叫 ... 於 stock.reviewiki.com -

#26.巴菲特的公司在押注石油的同时购买了更多的苹果和亚马逊 - 纳闻

伯克希尔哈撒韦现在拥有价值超过110 亿美元的西方股票,并且自6 月30 日 ... 但这些持股的增加是亚马逊最近以20 比1 股票分割的结果,而不是新投资。 於 nwen.net -

#27.跟巴菲特学炒股 - Google 圖書結果

除了股票分割以外,1992年,伯克希尔公司的持股数只有以下四家公司的股票有所变化:适当 ... 可口可乐、富国银行、《华盛顿邮报》、吉列等少数几只股票自买入后一直持有, ... 於 books.google.com.tw -

#28.如何购买可口可乐股票 - ZFX

从股价历史、股息分派、到股票分拆、未来展望里各大分析师的前景预期, ... 应当指出,在可口可乐股票的历史过程中,已经发生了几次股票分割。 於 www.zfx.com -

#29.2020前三季誰幫巴菲特賺最多錢?漲幅王、股息王、獲利王大公開

蘋果股票在今年8月時進行股票分割,1股分為4股。 ... 股息王前三名是波克夏的前三大持股:蘋果(AAPL)、美國銀行(BAC)、可口可樂(KO)。 於 buffettonlineschool.com.tw -

#30.道瓊工業指數成分股更換分析 - 富邦金控

Apple於8月31號執行股票分割,分割後股價約為124.825,整體對於道瓊工業指數影響力將大幅減少;. 產業分類方面,資訊科技權重占比將由22.62%下滑 ... 於 www.fubon.com -

#31.財富管理- 玉山銀行

【海外股票資產分割完成】S273(交易所代碼:BHP)必和必拓集團 2022 年06 月16 日 ... 【ST11】海外股票-可口可樂公司(交易所代碼:KO)收購通知 2018 年04 月10 日. 於 www.esunbank.com.tw -

#32.可口可樂股票代號 - Fnw

比方說,我們來輸入著名的配息股- 可口可樂(股票代號:KO) 我們可以看到關於這檔 ... 例如巴菲特最喜歡喝的可口可樂(Coca-Cola,美股代號KO),在歷史上就多次分割 ... 於 www.bakoe.co -

#33.可口可乐公司股票的投资与长期持有是怎么样的? - 巴菲特

即使在1986年,他正式宣布可可乐公司生产的樱桃可乐为贝克夏·哈斯维公司股东年会上的指定饮料时,仍然没有买进1股可口可乐公司的股票。 於 www.zcaijing.com -

#34.巴菲特15年来未出售过的6只股票

目前,伯克希尔哈撒韦持有1.516亿股的美国运通股票,持股比例为14%,是后者最大股东;经2000年的股票分割调整后与1999年所持股份总量基本持平,截至今年2 ... 於 m.yicai.com -

#35.可口可樂營收下滑、裁員500人!百年飲料龍頭面臨哪些問題

然而,即使第二季財報恐怕會令The Coca-Cola Company(可口可樂公司,股票代碼:KO ... ২০২০ 元美金IPO,至今(2020年)101年間可口可樂共經歷11次股票分割,所以1919 ... 於 lohad.acmjeux.fr -

#36.可口可樂股票配息檢驗Omicron改採唾液較準?張上淳

新巨股票好嗎可口可樂股票配息檢驗Omicron改採唾液較準?張上淳:採檢時間點重要即時熱搜[ 國防部網站. 於 etfptt.com -

#37.经济增加值: 如何为股东创造财富 - 第 27 頁 - Google 圖書結果

1984 年,他用 6237.5 美元买了可口可乐的 100 股股票。经过 4 次股票分割和红利的再投资,这些股票到 1997 年中旬已经升值到 18 万美元。 4 家当地的慈善机构持有 ... 於 books.google.com.tw -

#38.金融家月刊電子報

可口可樂 當天的股價也由開盤的40美元,下跌至收盤的30.5美元,整整崩跌 ... 年可口可樂股價有著大幅的滑弱,主要是在當年度可口可樂進行股票分割,使 ... 於 paper.udn.com -

#39.巴菲特为什么1988年要买入可口可乐 - 七禾网

1988年秋天,可口可乐总裁唐纳德·基奥发现有人在巨量买入公司的股票。经历了1987年股市崩盘,可口可乐的股价较之崩盘前的高价低25%。 於 www.7hcn.com -

#40.北交所合格投资者数量超500万户;特斯拉推动股票分割提案

独角兽早报| 北交所合格投资者数量超500万户;特斯拉推动股票分割提案;可口可乐布局凉茶市场. 用户头像 认证. 独角兽早知道. 06-12 09:27 · IPO领域自媒体独角兽早 ... 於 xueqiu.com -

#41.可口可樂50

今年「可口可樂」互動歌手瓶代言人之一的人氣歌手Bii 畢書盡親自祝賀並 ... 月以每股40元美金IPO,至今(2020年)101年間可口可樂共經歷11次股票分割,所以1919年的1股會 ... 於 cascinavaraita.it -

#42.美股投資熱度持續升溫 - 永豐金證券

【2020.09.04,台北訊】蘋果與特斯拉相繼進行股票分割吸引全球投資 ... 美股總市值約24%,成分股30檔,包括:3M、蘋果、可口可樂、波音、麥當勞等,大 ... 於 securities.sinopac.com -

#43.限量販售!可口可樂推星空口味「Starlight」 - 自由財經

財經頻道/綜合報導〕美國飲料大廠可口可樂(Coca-Cola)再推出新口味,以太空為靈感的 ... 可口可樂執行長估今年營收增長7~8%。 ... 首次分割股票! 於 ec.ltn.com.tw -

#44.華倫.巴菲特的投資傳奇 - 第 299 頁 - Google 圖書結果

卡多拉本人對此雖然表示了反對,但是,因為他持有股票的大半都已經交給了自己的子女們,因此, ... 可口可樂的股價,用沒有考慮到以後的股票分割等當時的水準來看,從—o,?? 於 books.google.com.tw -

#45.一个村的巴菲特? - beaconsi

现在可口可乐的股价较之2012年又涨了一些。也就是说,在1919年40美金买一股,经过一个世纪的股息再投资计划(dividend reinvestment)和股票分割(stock split),能值 ... 於 beaconsi.org -

#46.波克夏海瑟威股價

身體乳酸; 股票分割股息分配關係人交易; 直屬公司:例如Sees Candy ... 過不忍心看著股東賠錢brk.b很抗跌,讓人省心蘋果、美國銀行、可口可樂仍是波克 ... 於 firstclass-binningen.ch -

#47.為何「股東信」對好公司如此重要?巴菲特告訴你它的本質

巴菲特後來的股東信又陸續提到股票分割、股息發放和買回庫藏股等議題, ... 巴菲特在可口可樂公司的董事會任職多年,而波克夏也一直持有這家公司大量 ... 於 www.pubu.com.tw -

#48.斯巴克股票 :: 合法除蟲公司

合法除蟲公司,星巴克財報,可口可樂股票,sbux配息,nke股價,迪士尼股票,星巴克台股,sbux股價,特斯拉股票. 於 deworming.iwiki.tw -

#49.巴菲特、蘋果與價值投資 - Hami書城。快讀

五億股(蘋果股票分割前),占蘋果股份五. ... 一、買有護城河的好公司:巴菲特過往擅長於投資強勢消費性品牌,如可口可樂、吉列,具有寡占、定價 ... 於 blog.hamibook.com.tw -

#50.进行股票分割的主要目的是什么 - 0x财经百科

一家上市公司使用股票分割来使其股票对更多投资者更具吸引力。 ... 可口可乐在其90年历史中宣布了11股分拆,并且在1919年购买100股的投资者将拥有今日股票921,600股。 於 stock.0xzx.com -

#51.Barron's 明年十大推薦個股:續抱Alphabet、蘋果,看好可口可樂

年關將至,明年哪些股票可望交出佳績? ... 壟斷是Alphabet 的一大隱憂,但是專家指出,拆分Alphabet 能把不賺錢的部門分割出去,會進一步炒高股價。 於 finance.technews.tw -

#52.景氣再不好飲料還是要照喝可口可樂股價逆風成長的奧秘! | 名家

顧名思義,在市場面臨負面利空或是重大不確定因素時,多數股票會隨著大盤下修,但是防禦型的消費類股表現往往相對抗跌,原因無他,就是「民以食為天」 ... 於 www.setn.com -

#53.3檔食品股抗通膨,比0050多賺4倍- 今周刊

如果你在100年前買進可口可樂股票,至今經過11次股票分割(類似台灣的配股),再加上歷年的配息再投入,以複利計算,投資報酬率高達24萬倍。 於 www.businesstoday.com.tw -

#54.印度神油持久液Climax男性延時噴劑效果好- 日本藤素

巴菲特的公司也持有美國運通、美國銀行、可口可樂和卡夫亨氏等相對保守公司的數十億 ... 他編制的納斯達克股票投資通訊情緒指數(Hulbert Nasdaq Newsletter Sentiment ... 於 www.aftabir.com -

#55.特斯拉每日播报(4月28日) - 新浪财经

马斯克: 下一步我买可口可乐是为了把可卡因放回去 ... 假设代理权在5月2日星期一之前提交,我们可以看到有关即将到来的股票分割的具体信息。 於 finance.sina.cn -

#56.可口可樂挺散戶建議股票分割 - karen46的部落格

(中央社台北25日電)全球最大軟性飲料生產商可口可樂公司(Coca-Cola Co.)經董事會投票,建議進行一分為二的股票分割,將股價維持在投資散戶負擔得起的 ... 於 karen46.pixnet.net -

#57.美股|投資標的|豐存股 - 永豐金證券

如有分割、反分割、減資、下市、合併、代碼變更、資產分割、停止買賣或暫停交易等情況,將暫停當日定期定股交易及扣款。 取消 確認送出 ... 於 aiinvest.sinotrade.com.tw -

#58.美股超夯!這4檔ETF投資全美國… - Yahoo奇摩汽車機車

蘋果與特斯拉同步於8/31進行股票分割,吸引全球投資目光,美股投資熱度 ... 總市值約24%,成分股30檔,包括:3M、蘋果、可口可樂、波音、麥當勞等,大 ... 於 autos.yahoo.com.tw -

#59.独角兽早报| 北交所合格投资者数量超500万户 - 网易

独角兽早报| 北交所合格投资者数量超500万户;特斯拉推动股票分割提案;可口可乐布局凉茶市场,特斯拉,可口可乐,北交所,任正非,独角兽,股票. 於 www.163.com -

#60.拆股的意思 - 人人焦點

1、股票分割會使公司股票每股市價降低,買賣該股票所必需的資金量減少, ... 若該計劃獲得通過,則這將成爲可口可樂16年以來的首次拆股,其普通股法定 ... 於 ppfocus.com -

#61.可口可樂公司 - MBA智库百科

可口可樂 公司(Coca-Cola):全球最大的飲料公司{|-官方網站 ... 可口可樂公司的股票在八十年代增值735%,併在九十年代初分割了兩次。 22.註意最低利潤。 於 wiki.mbalib.com -

#62.永恆的價值

他認為股票分割不能粉飾帳面,對巴菲特而言,股票分割是無意義之舉,就好像企圖讓 ... 買入可口可樂股票,在他的財富之外,巴菲特是全美最具投資頭腦與投資影響力的人. 於 www1.chihlee.edu.tw -

#63.可口可樂股票分紅拆股記錄

分割 後它的總價值還是$40,000元(2,000股x$20元)。 國美電器通過港交所發布公告,宣布擬分拆公司已發行及未發行股本中每1股為4股,每股 ... 於 www.shuimujiyin.com -

#64.個股研究-可口可樂(NYSE:KO) - byron yen

4.1919年Candler以2,500萬美元將可口可樂賣給了以Ernest Woodruff為首的一 ... 元美金IPO,至今(2020年)101年間可口可樂共經歷11次股票分割,所以1919 ... 於 byronyen.com -

#65.巴菲特的衍生性金融商品操作思維(掌握巴菲特選股絕技)

1993年4月,可口可樂股價大約在$39附近整理(股票分割之前)。巴菲特打算逢低再買進數百萬股(原本已經持有9,340萬股),但又擔心股價走高。 於 wawafinanceessais.blogspot.com -

#66.股票股利(stock dividend)和股票分割(stock split)的區別

股票分割 的主要優點是它有助於提高股票的流動性。股票分割後,由於股價下跌,投資者更能承受得起股票。許多大型公司,如可口可樂(Coca-Cola)和沃爾瑪(Wal-Mart)都 ... 於 www.tl80.cn -

#67.雪球:巴菲特傳(最新增訂版) - 第 1009 頁 - Google 圖書結果

或是均價41.81美元,耗資5.93億美元的14,172,500股可口可樂股票(或是在 1988與2007年間,三度進行一分二股票分割後,5.23美元的調整價格)。而後續進行股票分割, ... 於 books.google.com.tw -

#68.KO Coca-Cola 可口可樂股利政策| 基本資料- 美股 - 理財寶

年度 日期 現金股利(元) 殖利率(%) 2022 20220915 0.44 2.68 2022 20220614 0.44 2.80 2022 20220314 0.44 3.04 於 www.cmoney.tw -

#69.巴菲特与可口可乐 - 猫否股票网

1989年道琼新闻发出简短的声明,伯克希尔购入可口可乐6.3%的股份,由于可口可乐本身回购 ... 年可口可乐股票一股分割为二股后,伯克希尔便持有二亿股可口可乐股票。 於 www.maofou.com -

#70.2022 年如何投资可口可乐? - 股票 - Admiral Markets

它只是一个股票的分割。 可口可乐公司认为其股价变得太贵了,没有人愿意投资该公司的股票。因此,可口可乐公司决定将其每股股票拆成两股新股,每股以 ... 於 admiralmarkets.sc -

#71.持有了30多年,巴菲特为啥不卖? - 知乎专栏

经过1990年一股分割为两股后,伯克希尔拥有4670万股,1992年再次一股分割成两股,伯克希尔于是拥有9340万股,巴菲特1994年中再次购入少量可口可乐股票,使 ... 於 zhuanlan.zhihu.com -

#72.通膨來襲存股換思維3檔食品股報酬率勝台積電 - 工商時報

如果你在100年前買進可口可樂股票,至今經過11次股票分割(類似台灣的配股),再加上歷年的配息再投入,以複利計算,投資報酬率高達24萬倍。 於 ctee.com.tw -

#73.2022可口可樂股票分割-個人保養美妝資訊,精選在Youtube上 ...

2022年6月22日 — 2022可口可樂股票分割-保養品美妝品推薦心得,精選在Youtube的熱門影片,找可口可樂股票分割,可口可樂股息ptt,可口可樂股息PTT,可口可樂股息計算 ... 於 beauty.gotokeyword.com -

#74.可口可乐的股票拆分回购是否有购买机会? - 金钱事业

让我们通过CHEAT SHEET投资框架的相关部分来分析股票. ... 股票分割有时会成为股价上涨的催化剂,但可口可乐最近一次的分割尚未以一种或另一种方式进行实质性的动作。 於 zh.gov-civil-portalegre.pt -

#75.可口可樂歷史幾次股票分割

㈠ 可口可樂公司有過股票分割嗎,什麼時候,具體情況. 可口可樂: 紐約證券交易所上市,代碼(NYSE:KO)。 總股本23.17 億,每股價格56.42 美元,公司 ... 於 www.newgenesiscap.com -

#76.[轉寄] Re: [新聞] 巴菲特投資帳面損失僅3% - Manic板- Disp BBS

股價約在34元左右(N次股票分割前的價格) ... 巴菲特必須認賠,以"35美元"的價格購入可口可樂股票5000萬股但可享有小小的折扣(0.4美元的手續費) 於 disp.cc -

#77.卻在二戰期間成德國士兵最愛飲料?揭可樂發大財祕辛:芬達還 ...

它們為了完全消除美國的蹤跡,在德國將可口可樂塑造成德國人的品牌,不僅在廣告上寫下「『Coca-Cola』是可口可樂公司獨特產品的知名德國商標」,更成為1936年奧運的三大 ... 於 www.storm.mg -

#78.可口可樂對百事

百事可樂(Pepsi)和可口可樂(Coca-Cola)之間激烈的競爭,已經在軟性飲. 料界持續了數10年。 ... 格燕麥片(Quaker Oats)(1997年百事可樂將其餐廳部門分割出去)。以下的. 於 web.cjcu.edu.tw -

#79.#PEP Archives - Square 24

百事可樂(#PEP)跟可口可樂(#KO)業務模式相同,除了批發給便利商店或超市,再來就是與餐廳合作直接 ... 繼上個月Amazon ( #AMZN ) 完成股票分割計畫(Stock Split,. 於 www.square24.com.tw -

#80.股票分割、拆股是什麼?股價都會漲?從特斯拉、亞馬遜 - 經理人

特斯拉於上周五成功向美國證券交易委員會(Securities & Exchange Commission,SEC)遞交聲明,指出股東批准了3 比1 股票分割(Stock Split,又稱拆 ... 於 www.managertoday.com.tw -

#81.可口可乐凡萨瓶装KOF - Weibo.cn

财经股票. 【公告】 可口可乐凡萨瓶装KOF Report of Foreign Issuer 点击查看 网页 ... 【首次听证会进行,#盖茨夫妇离婚判决需等待1年#,1400亿美元财产难分割】5月14 ... 於 stock.weibo.cn -

#82.巴菲特幫你挑台股長線好股票- Money錢雜誌 - PChome 股市

由於波克夏不分配股息,也不分割股票,因此它的每股淨值充分反映公司本業營運及投資 ... 力求簡單,許多投資標的都與人們日常生活息息相關,例如可口可樂(飲料)、吉 ... 於 stock.pchome.com.tw -

#83.全球通膨來襲,存股族該如何操作持股呢?通膨受惠股有哪些呢?

如果你在100年前買進可口可樂股票,至今經過11次股票分割(類似台灣的配股),再加上歷年的配息再投入,以複利計算,投資報酬率高達24萬倍。 於 tw.stock.yahoo.com -

#84.KO - 可口可樂- 市場| 美股| Anue鉅亨

鉅亨美股頻道提供你最完整的KO - 可口可樂、美股公司資料、美股股票代號、美股新聞、股價走勢、技術線圖、財報分析、外資分析師評等、歷史股價、盈餘獲利、重要事件及 ... 於 invest.cnyes.com -

#85.巴菲特投资可口可乐研判全程的细节复盘 - 《财经》客户端

两者之间其实是不可分割的。 华尔街上有位分析师说这是“价格非常高的一只股票”,但是仅仅过了3年,巴菲特在可口可乐的投资就上涨到了37.5亿美元,这 ... 於 news.caijingmobile.com -

#86.巴菲特狂勝女股神》91年來唯一投資的科技股波克夏重押蘋果大 ...

波克夏在第二季和第三季前4大持股包括蘋果(占股票投資組合的比重約為43%)、美國運通(18%)、美國銀行(15%)和可口可樂公司(9.5%)。 於 www.cmmedia.com.tw -

#87.【美國存股推薦】7間必收藏的美國存股推薦名單!

如果你想買一檔股票放10幾年,穩穩地賺股利,那就趕快把我整理的這7家公司 ... 百事可樂的股利發放情形與可口可樂差不多,採季配息,年殖利率也大約落 ... 於 chopinsinvestnocturne.com -

#88.霸榮周刊年度十檔明牌股, Alphabet、蘋果、默克藥廠都上榜

美國知名財經雜誌《霸榮周刊》近期挑選的二○二一年十檔首選股票,包括Alphabet、蘋果、波克夏、可口可樂、伊頓(Eaton)、高盛證券、Graham控股、麥迪 ... 於 www.investor.com.tw -

#89.股票分割是什麼?一次搞懂股票分割及反分割! - StockFeel 股感

另外除了股票分割外,「 反分割(Reverse Stock Split)」又是什麼?這次就來跟大家介紹這兩者各自代表什麼意思,對投資人來說又有什麼需要注意的。 股票 ... 於 www.stockfeel.com.tw -

#90.可口可樂股票分割的情報與評價,CNYES、PTT ... - 金融理財投資情報站

可口可樂股票分割 的情報與評價,在CNYES、PTT、MONEYDJ、FACEBOOK、STOCKFEEL、數位時代和阿斯匹靈的理財航路這樣回答,找可口可樂股票分割在 ... 於 money.mediatagtw.com -

#91.百年品牌可口可樂不行了?股價穩健上漲,卻遠輸大盤表現與 ...

這個世界上最大的飲料分配系統,向全世界銷售產品,可口可樂(股票代號:KO)擁有以及許可的商標飲料每天在全世界銷售19億多瓶。也是股神巴菲特持股第三大的 ... 於 www.wealth.com.tw -

#92.JP32『花開四季保本保息股價連動債』重要通知

連動標的可口可樂Coca-Cola Company(KO UN) 股票分割1股普通股分割為兩股. 期初價格調整為USD22.458. 下方附件為UOB 通知文件 ... 於 kgibank.moneydj.com -

#93.“跪”着也要派息可口可乐(KO.US)今年强势回归_股息

例如,2008年年化每股价值是1.52美元,但这里使用的是0.76美元。该公司接着在2012年下半年开始股票分割,从而导致股数翻倍,每股股息减半。尽管如此,投资 ... 於 www.sohu.com -

#94.可口可乐公司股票分割历史lqmjjqd - 为什么涟漪删除不起作用

可口可乐 公司股票分割历史. 换个角度看伊利股份中国可口可乐潜力无限2009年01月23日12:04 [ 我来说两句] [字号: 大中小] 伊利股份(600887)于近日发布的预亏公告显然 ... 於 investfundipi.web.app -

#95.可口可樂股息 - Mystones

可口可乐 (KO)的历史股息,股息日期(除息日、股利派发日等)和股息公告等股票股利相关信息。. 除息日. 股息. 类型. ... 股票分割股息分配關係人交易. 於 mystones.ch -

#96.巴菲特寫給股東的信(全新增修版) - 第 375 頁 - Google 圖書結果

22 1993年的致股東信中有以下這段文字:容我講一個歷史教訓:可口可樂公司1919年以每股40美元的價格掛牌上市。 ... 股價數字前後不同,是因為該股曾實行股票分割。 於 books.google.com.tw -

#97.巴菲特一九九三年度报告之可口可乐投资

先前我曾經提到若是在1919年以40美元投資可口可樂會獲得怎樣的成果,1938 ... 巴菲特一九九三年度报告之可口可乐投资 ... 股票知识入门:黄金分割理论. 於 www--zcaijing--com--e4007.ipv6.jiangxi.gov.cn